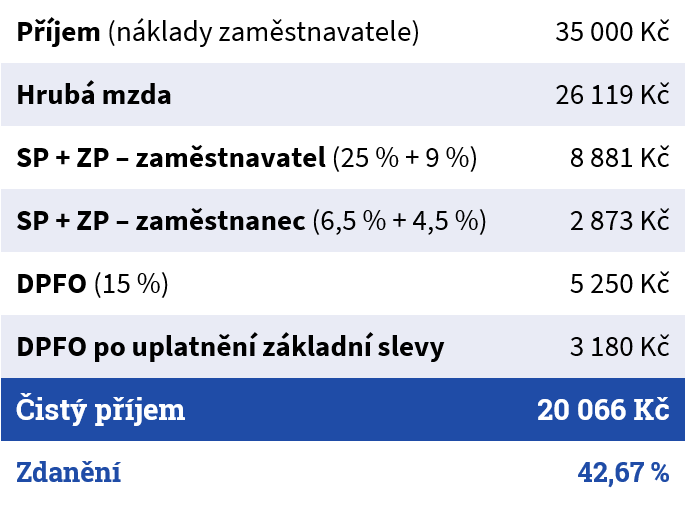

Pokud se necháš zaměstnat, musí za Tebe – jako za zaměstnance – odvádět zaměstnavatel sociální a zdravotní pojištění (34 % z Tvé hrubé mzdy – 25 % na sociální pojištění, 9 % na zdravotní pojištění). Sám jako zaměstnanec pak ze své hrubé mzdy odvádíš dalších 11 % (4,5 % na zdravotní pojištění a 6,5 % na sociální pojištění) a ze „superhrubé mzdy“ ještě 15% daň z příjmů fyzických osob.

Fungovat jako zaměstnanec je rozhodně nejjednodušší formou. I tady ale platí princip něco za něco – jednoduchost si zaměstnání vybírá na poměrně vysokém zdanění. Na druhou stranu Tě jako zaměstnance ve stáří čeká vyšší penze a zpravidla nemusíš řešit daňové přiznání, vedení účetnictví a další záležitosti.

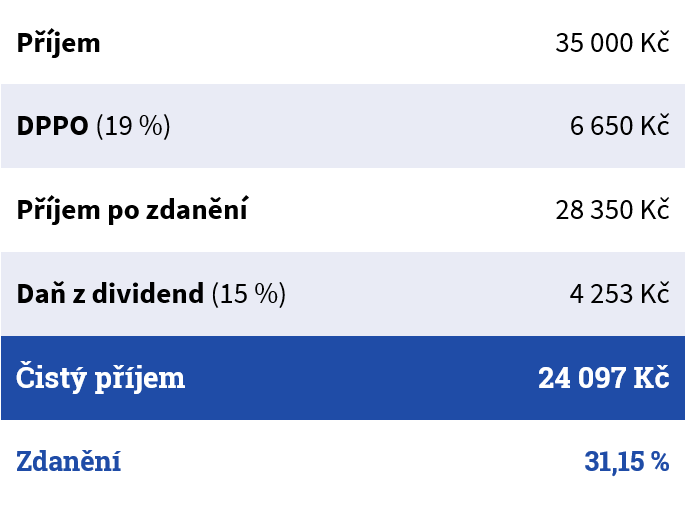

Společnost s ručením omezením platí daň z příjmu právnických osob ve výši 19 %. Zdaněný zisk může vyplatit společníkovi, ale až po 15% zdanění dividend.

Založení s. r. o. je mnohem složitější záležitostí než založení živnosti. Pro založení společnosti s ručením omezeným musíš počítat s jednorázovou investicí kolem 5 000 Kč. Vyřízení všech formalit pak zabere klidně měsíc. Naštěstí založení a vedení firemního účtu, který je v případě tohoto typu podnikání nezbytný, je u mnoha bank zdarma. Pro zjednodušení nebereme v úvahu odvody na zdravotní pojištění, ale i s těmi je samozřejmě nutné počítat.

Zdanění je stále vyšší, na druhou stranu je společnost s ručením omezeným vhodná pro více vlastníků a lze ji jednoduše rozdělit, či prodat.

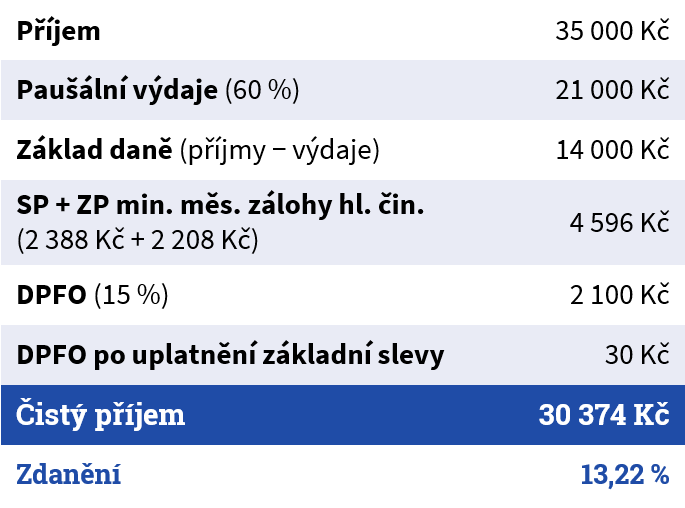

Pokud budeš podnikat jako živnostenský podnikatel (OSVČ), můžeš uplatnit výdaje paušálem (paušálním procentem z příjmů) ve výši 60 % z příjmu. Z rozdílu mezi příjmy a paušálními výdaji (tedy pouze ze zbývajících 40 %) se pak počítá sociální pojištění, zdravotní pojištění a daň z příjmu.

Daň z příjmů činí 15 %. Zdravotní pojištění dělá 13,5 % a sociální pojištění (bez nemocenského) činí 29,2 %. Sociální a zdravotní pojištění se ovšem vypočítává pouze z jedné poloviny základu daně. Existují však minimální měsíční zálohy těchto pojištění (v případě sociálního pojištění je 2 388 Kč, v případě zdravotního pojištění 2 208 Kč), které lze platit do určité výše základu daně.

Ačkoliv založit si živnost je o poznání jednodušší nežli založit si společnost s ručením omezeným, oproti stavu zaměstnance Tě stále čeká několik dalších překážek. Tou první je jednorázová investice při založení ve výši 1 000 Kč. K živnosti si lze založit také podnikatelský účet, i ten je ale je u mnoha bank zdarma – založení i vedení. Každý rok musíš během března zpracovat a následně podat daňové prohlášení za předchozí rok. Není to žádná věda – letos jsme Ti s tím již radili a pokud by ses na to stále necítil, rádi Ti jej zpracujeme celé.

Vzhledem k nízkému zdanění však mají živnostníci ve stáří nižší penzi a nižší šanci získat hypotéku. Pokud jako živnostník pracuješ pouze pro jednu firmu, může se také jednat o takzvaný švarcsystém. Co je a co není švarcsystém už jsme popisovali tady.

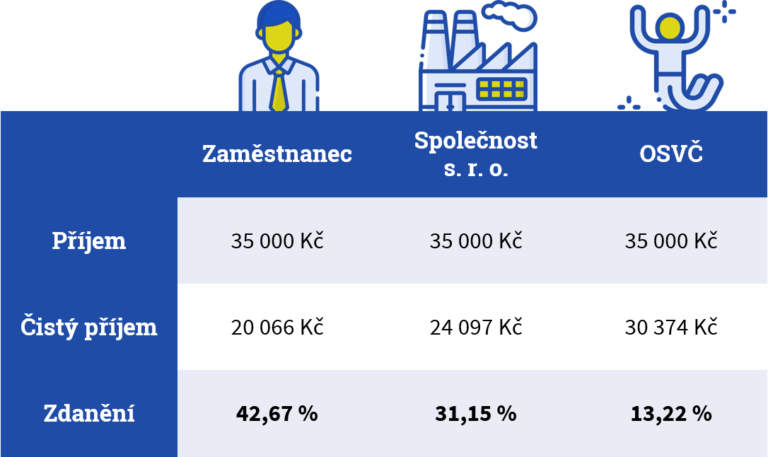

Shrnutí

Pokud Ti nevadí výše popsané nevýhody podnikání na živnost, je pro Tebe z daňového hlediska nejvýhodnější dodávat IT služby jako OSVČ. V našem výpočtu však počítáme s tím, že náklady na podnikání jsou minimální.

Nejnovější komentáře